赵本山徒弟,

高调举办“直播破亿庆典”

今年受疫情影响,很多行业都不景气,唯独短视频、直播等自媒体行业却爆发式的增长。近日,赵本山徒弟宋晓峰直播打赏破亿,高调开办“破亿庆典”。

那么在直播平台中,1亿元的打赏金额,折合是多少钱呢?按照宋晓峰所在直播平台的换算模式,大概是10:1,即宋晓峰所谓的“1亿元打赏”,折合成人民币大概是1000万元。

那么,这1000万元的直播打赏收入,要交税吗?直播平台有代扣代缴义务吗?

直播平台有代扣代缴义务吗?

对于宋晓峰1000万元的直播收入,直播平台有代扣代缴义务吗?

有的人说:“平台没有义务,打赏的钱都是粉丝给的,主播也是从支付宝直接提现的,又不是平台直接给主播发现金,凭什么平台要代扣代缴?”。

事实是怎样呢?我们先来看一个具体的案例。

2017年,北京市税务局运用大数据辅助税务征管,发现一个日活过千万的直播平台,仅2017年支付给主播的打赏就高达4亿元。

根据税局系统的大数据分析,这些平台的业务规模与纳税金额之间完全不成正比,后经过深入检查,直播平台只申报了平台签约员工的个人所得税,而对于主播获得的各种虚拟货币打赏,直播平台收取一定比例的服务费后,剩下的钱由主播直接从支付宝提现,平台并没有申报主播的个人所得税。

最后,税局要求平台补交了6000多万元的税款,这个案例可以清晰说明,主播拿到的打赏,肯定是要缴纳个人所得税的,而作为直播平台,如果没有尽代扣代缴的义务,税局肯定会掐着直播平台不放。

主播收到打赏,

个人所得税怎么算?

计算任何一项业务的税负,必须先搞清楚两点:

1. 具体的业务交易模式是什么?

2. 业务涉及哪几个利益相关方?

直播打赏,一般涉及三方:一方是直播平台,另一方是N多个主播,还有一方是N多个粉丝。

至于直播的交易模式:粉丝注册账号后进入直播间,然后用充值的方式,购买道具或礼品打赏给主播,然后主播折现后通过支付宝提现,直播平台在这个交易过程中,会抽取10%-20%的手续费。

那么,主播的个人所得税,应该怎么算?我们分成3种情况去分析:

1. 主播是平台的签约员工

即主播跟平台之间是雇佣关系,主播获得的是工薪所得。平台在扣除主播的社保和公积金的“个人承担部分”和“5000元/月”的部分后,再扣除主播能提供相关信息的各项专项附加扣除,然后余额按照7级超额累进税率表算个税。

2. 主播以个人身份与平台签约

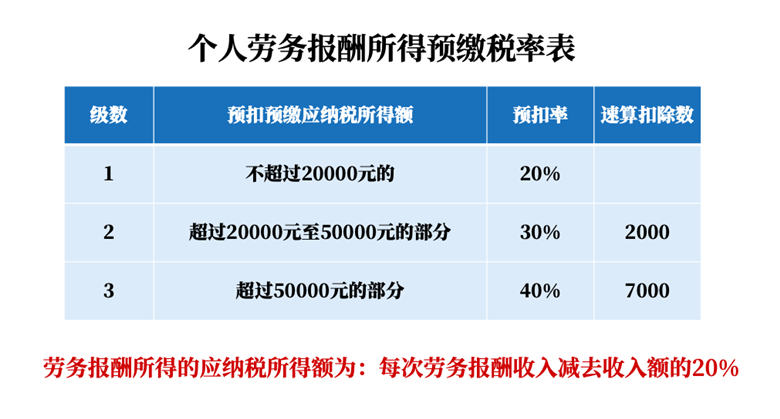

即主播跟平台之间是劳务关系,主播获得的是劳务所得。如果需要预缴劳务收入的个人所得税,劳务费的基本税率是20%,但一个月不超过800元的不征个税;超过800元不到4000元的,扣除800以后20%。超过4000元以上的,打八折之后,2万元之内是20%,2万元至5万元是30%,5万元以上是40%。

举例:主播一次取得打赏40000元,扣除20%后,应纳税所得额是32000元,那么需要缴纳多少个人所得税呢?

应纳税额= 每次收入额×(1-20%)×适用税率-速算扣除数

=40000×(1-20%)×30%-2000=7600(元)

即主播需要预缴的税款是7600元,当然,主播也可以选择在年底“个人所得税汇算清缴”时进行合并申报,这时如果有各项专项附加扣除的话,可能还涉及退税。

3. 主播是通过经纪公司,由经纪公司跟直播平台签约

如果是这种情况,那就是“公对公”的合作,直播平台没有代扣代缴义务。而主播获得的打赏收入,也是进入其经纪公司,至于经纪公司与主播之间是如何结算的,具体要看双方的合作合同或劳动合同。

直播平台如何合法避税?

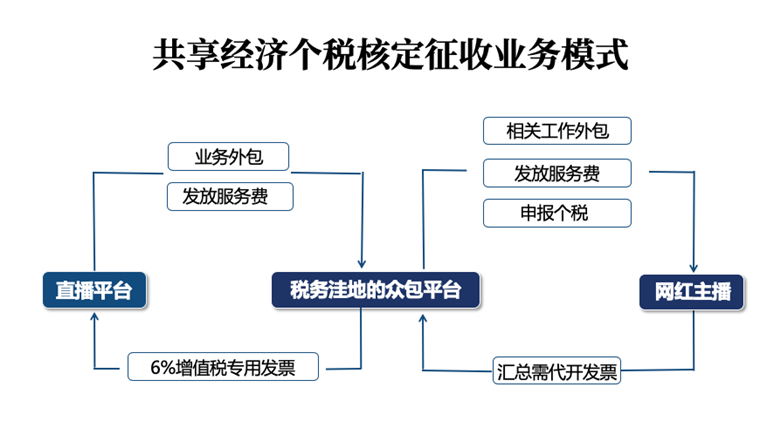

对于直播平台,除了按照劳务支出直接申报主播的个人所得税,还可以选择“共享经济众包平台”的票税服务,做合法避税的规划,共享经济下,个税核定征收的业务模式,如下图:

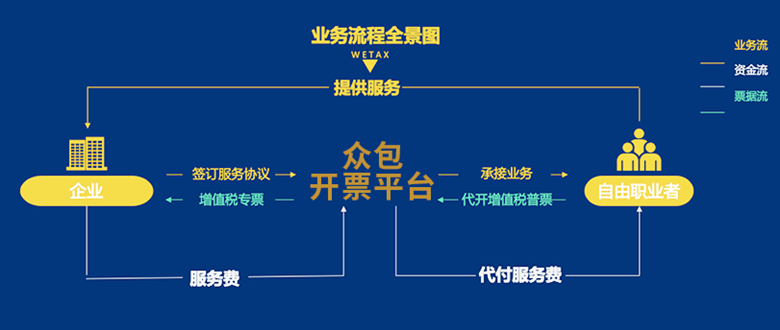

市场上主流的众包票务平台有“高灯科技”、“点米科技”等,其业务流程大致如下:

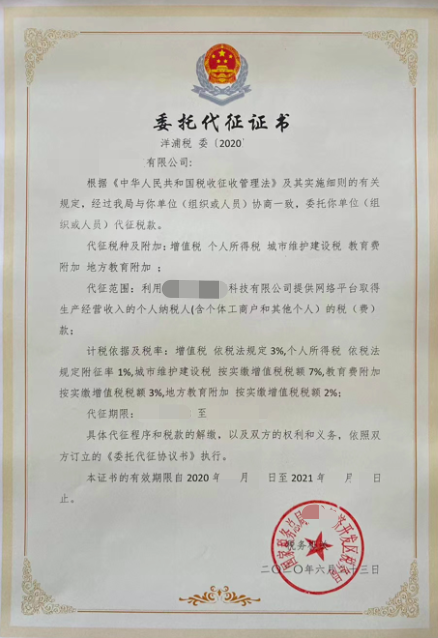

简单来说,就是向“众包票务平台”支付8.5%的服务费(不同平台费率有差异),然后票务平台会给你开具一张6%的增值税专用发票,同时会完成主播的个人所得税申报。这些票务平台一般会在税务洼地注册,并向当地的税务机关申请一张《委托代征证书》,把税负锁定在一个较低的费率。

我们来举一个实际的案例说明:某直播平台有100名网红主播,平台每月流水为1000万元,每位主播税前收入为10万元。

>如果直接以劳务收入预缴个人所得税,综合成本计算如下

每位主播的个税成本=10 × (1-20%) × 40%-0.7=2.5万元

总成本=2.5×100 = 250万元

>如果找到类似“高灯科技”的众包平台代开发票,综合成本计算如下

薪绩效和劳务费=1000×(1+8.5%)=1085万元;

可抵扣进项=1085÷(1+6%)×6%=61.42万元;

抵扣进行后成本=85-61.42万元=23.58万元 可见,利用众包平台代开发票,由原来缴税250万元,变为23.58万元,共节省了226.42万元,节省成本高达90.57%。

总结

主播在直播平台上取得的打赏,是需要缴纳个人所得税的。至于个税所得税的税负是多少?直播平台是否有代扣代缴的义务?这要看主播和平台之间的合作模式。 当主播跟平台之间是劳动关系或劳务关系时,平台是有代扣代缴义务的,但如果主播是通过经纪公司跟平台合作,平台则没有代扣代缴的义务。

对于直播平台,如何能做到合法避税,我们是建议找到“共享经济众包平台”代开增值税专用发票,我们以一个有100名主播,月流水1000万的直播平台为例,如何经过合理的规划,可以节省税负约226.42万元,节省成本高达90.57%。 关于主播的个人所得税问题,以及众包平台开票的业务模式问题,欢迎咨询GBAA的专业团队,我们将提供详细的规划建议。

-------------------------

【版权声明】

本网站文章版权归原作者及“粤湾商盟”所有,内容为作者个人观点仅供参考。如需转载或引用该等文章的任何内容,请私信或邮件沟通授权事宜,并于转载时在文章开头处注明来源于 “粤湾商盟官网”。未经本司书面授权,不得转载或使用该文章中的任何内容。

本网站发布的文章及图片,已尽可能对作者来源进行注明,若因故疏漏,造成漏注,请及时联系我们,我们将根据著作权人的要求,处理相关内容。本网站有对此声明的最终解释权。