离岸空壳公司,不再是避税神器

英属维尔京群岛、塞舌尔群岛、开曼群岛等离岸注册地,长期以来都被奉为避税天堂,所以很多投资者会成立离岸的空壳公司,并想办法把利润转移到空壳公司,以规避企业所得税。

这种在海外设立空壳公司转移税务的方式,在4-5年前可能还行得通,但随着世界各国TIEA( 税务信息交换协议)、CRS(共同申报准则)和CFC(受控外国公司)等协议的普及,各国政府对大数据的分析能力加强,税务局对长臂管辖权的运用,这种通过利润转移的避税方式,将承担巨大的风险。

根据国家税务局颁布的《关于税收协定中“受益所有人”有关问题的公告》(国家税务总局公告2018年第9号)规定,企业在12个月内将所得的50%以上支付给第三国的,将会被判定为“受益所有人”,将需要缴纳所得税。

警惕“受益所有人”的核定

根据《国家税务总局关于印发〈非居民企业所得税源泉扣缴管理暂行办法〉的通知》,外资企业将利润汇给境外投资方,需要代扣10%的预提所得税。

根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,如果外资企业将利润汇给香港投资方,可按照优惠税率5%预提所得税。

GBAA最近遇到这样一个案例:

深圳A公司是一家外商独资企业,其投资方是香港B公司,而香港B公司的全资股东是英国C公司。

去年,深圳A公司将3100万人民币的税后利润分配给投资方香港B公司,预提了5%的所得税。如果到此就结束了,此股息红利的分配没有任何问题,但香港公司当天将红利3100万分毫不差的转给了英国股东,这件事就被税务部门国际科室查到,要求企业提供资料证实:

1. 香港公司是否为最终控制人;

2. 所有的股息红利是否全部转出(特别提示:香港公司为实际控制人收到股息红利,可以在一年内转出50%,余下部分一年后才能分批转出,否则,全额按照10%代投资方收取所得税)。

而经过税务局稽查,判定英国C公司是“受益所有人”,要求深圳A公司补缴150多万的税款。

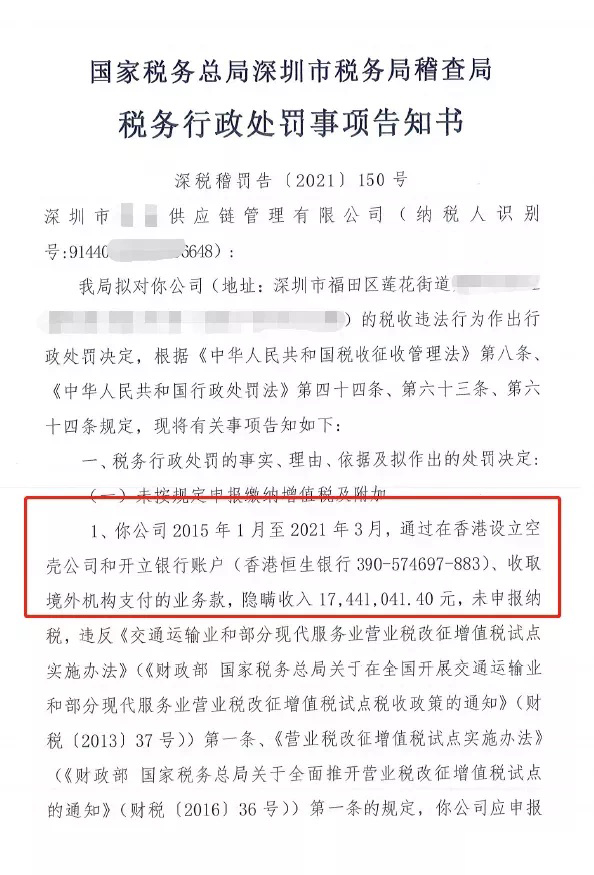

设立海外空壳公司被判偷税案例

近日,深圳税务局网站发布了一则税务处罚案例,一家境内企业在海外设立空壳公司用于收取业务款项,稽查局经过检查认定为偷税,除追缴税款外,还被处以一倍的罚款。这也是中国首例海外空壳公司被判偷税案例。

根据深圳市税务局发布的行政处罚事项告知书,该企业设立海外空壳公司涉及的偷税事项主要包括:

1. 设立海外空壳公司偷漏增值税

该公司2015年1月至2021年3月,通过在香港设立空壳公司和开立银行账户,收取境外机构支付的业务款,隐瞒收入17,441,041.40元,未申报纳税,公司应申报缴纳增值税1,143,257.49元,已申报缴纳增值税650,890.00元,少申报缴纳增值税492,367.49元,上述违法行为造成少缴附征的城市维护建设税39,297. 23元、教育费 附加17,688.67元、地方教育附加11,792. 58元。

2. 设立海外空壳公司偷漏企业所得税

该公司2014年至2020年,通过在香港设立空壳公司和开立银行账户,收取境外机构支付的业务款,隐瞒收入17,159,575.41元,未申报纳税,应调增应纳税所得额17,159,575.41元。

3. 税务机关处罚决定

该公司2014年1月至2021年3月,少列收入,造成少缴增值税、城市维护建设税和企业所得税,是偷税。根据《中华人民共和国税收征收管理法》处少缴税款1倍的罚款 。

多数境外空壳公司存在补税风险

企业所得税法相关规则规定,对于由居民企业,或者由居民企业和居民个人控制的设立在实际税负低于12.5%的国家(地区),并非出于合理经营需要对利润不作分配或减少分配的外国企业,税务机关有权推定分配利润,并要求中国股东在境内补交企业所得税。

由上述判例,我们可以基本得出以下结论:

中国企业在开曼、英属维尔京群岛、香港等避税地或税收洼地设立的空壳公司,如果通过各种交易(无论是和境内公司的交易还是境外公司的交易)所取得的利润,没有合理理由而不分配到中国并主动按境内税法来补税的,税务机关会推定你的海外公司(含港澳台)向中国境内分配了利润,并要求你的中国企业在境内补税并加收利息。

在现有条件下,大多数中国企业在海外避税地或税收洼地设立的空壳公司,基本都满足上述条件,存在被税务机关判定为受控外国企业推定分配利息并补税的风险。

关联交易也存在补税风险

如果中国境内的企业或个人,与其在境外的公司有交易,则这种交易在税务上将被判定为关联交易。

根据中国的企业所得税法和个人所得税法,如果该种交易导致应该归属于境内的利润被转移到境外,则税务机关可以将该部分利润(所得)调整到境内,并在境内补交企业所得税或个人所得税。

实践中,大多中国企业或个人存在与其设立在BVI、开曼和香港等地的壳公司存在关联交易(如利用境内壳公司与境内开展贸易、融资和提供服务等),而海外壳公司多是无人无场所或少人少场所,极易被税务机关进行纳税调整并在中国境内补税。

存在触犯刑事风险

以往,对境外空壳公司的处理方式,均可视为一种反避税的手段,最多要求补税并加收利息,并不会构成偷税。

然而,从上述深圳税务局的案例,从一个侧面反映了税局管理的新动态,即在过去的征收管理方式之外,额外增加了偷税的处理方式。

如果判定为偷税,除了补税外,还需要加收滞纳金和罚款,如果金额达到一定程度还会构成偷税罪(刑法中称“逃税罪”)的,最高处7年以下的有期徒刑。

这对所有境内企业或个人在海外设立有空壳公司的,不得不说是一个警惕的信号。

总结:

在CRS的大背景下,利用海外公司隐瞒交易越来越不可行。在海外设立了空壳公司的投资者,应该审慎评估境外空壳公司在海外运营被判定偷税的可能性,并尽快通过重组架构,低成本地健全合规运营模式,以免被中国税局判为逃税并追究刑事责任。

-------------------------

【版权声明】

本网站文章版权归原作者及“粤湾商盟”所有,内容为作者个人观点仅供参考。如需转载或引用该等文章的任何内容,请私信或邮件沟通授权事宜,并于转载时在文章开头处注明来源于 “粤湾商盟官网”。未经本司书面授权,不得转载或使用该文章中的任何内容。

本网站发布的文章及图片,已尽可能对作者来源进行注明,若因故疏漏,造成漏注,请及时联系我们,我们将根据著作权人的要求,处理相关内容。本网站有对此声明的最终解释权。